期权组合策略:备兑策略

2024-11-07

期权组合策略:备兑策略

(一) 什么是备兑策略?

备兑策略是一种结合现货和期权的交易策略,适用于持有标的资产并希望增加收益的情况。这种策略通过卖出期权来收取权利金,从而为持有的标的资产提供额外的收益。

(二) 备兑策略的构建

备兑策略的构建是通过卖出看涨期权为持有的现货/期货多头头寸增加收益或卖出看跌期权为持有的现货/期货空头头寸增加收益。

备兑看涨期权,持有多头部位的同时,卖出一份看涨期权。

备兑看跌期权,持有空头部位的同时,卖出一份看跌期权。

使用场景:持有标的资产,预期行情变动幅度有限,想增强收益

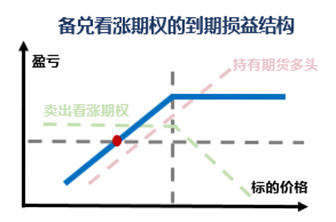

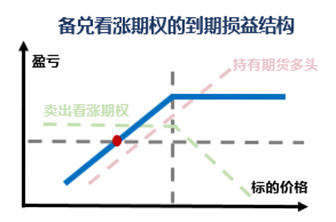

**备兑看涨期权的盈亏情形**

持有多头部位,预期标的资产价格上涨幅度有限,卖出看涨期权增加收益,锁定多头部位的卖出价位,当标的价格持续上涨时收益封顶,标的价格持续下跌时风险较大。

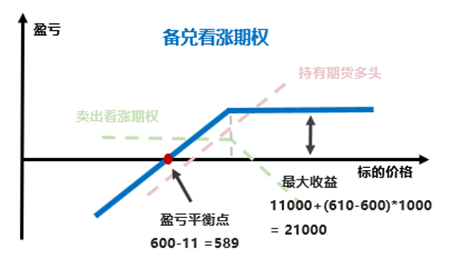

-到期日最大盈利:权利金+行权价-期货开仓价(收益封顶)

-到期日最大亏损:期货开仓价-权利金

-盈亏平衡点:当标的资产价格等于期货开仓价-权利金

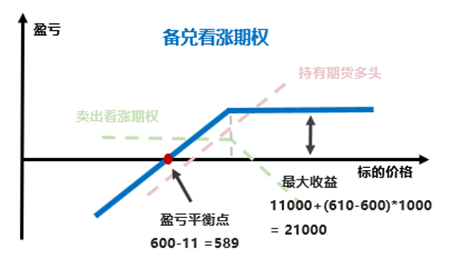

**示例**

假设小白持有1手黄金期货合约多头,开仓价格为600。为了增强收益,他卖出1手行权价610,权利金为11的黄金看涨期权,合约乘数1000。

权利金:卖出期权权利金收入 11×1000=11000 元

盈亏平衡点: 589

到期时:

- 如果黄金期货价格大涨至660,看涨期权卖方被行权,以行权价610获得期货空头持仓,与期货多头持仓对锁,期货持仓盈利为(610-600)×1000=10000 元,小白的盈利为期货盈利加上权利金收入,即盈利10000+11000=21000 元。

- 如果黄金期货价格下跌至540,看涨期权内在价值为0,期货亏损为(600-540)×1000=60000元,小白的盈亏为期货亏损和权利金收入的总和:

-60000+11000= -49000 元,即小白亏损49000元。

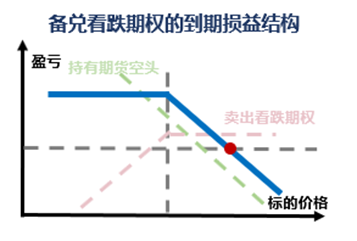

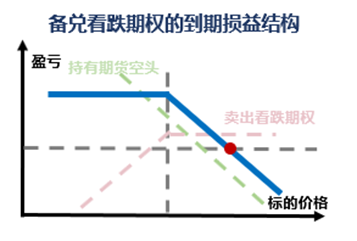

**备兑看跌期权的盈亏情形**

持有空头部位,预期标的资产价格下跌幅度有限,卖出看跌期权增加收益,锁定空头部位的买入价位,当标的价格持续下跌时收益封顶,标的价格持续上涨时风险较大。

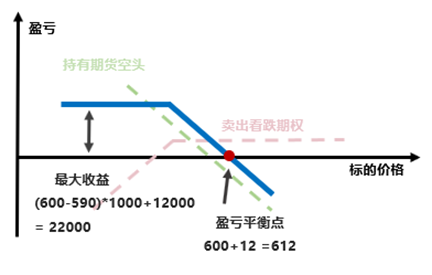

-到期日最大盈利:期货开仓价-行权价+权利金 (收益封顶)

-到期日最大亏损:无上限(标的价格涨的越多,损失越大)

-盈亏平衡点:当标的资产价格等于期货开仓价+权利金

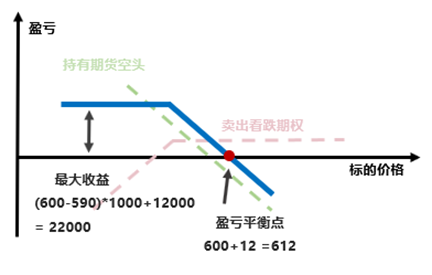

**示例**

假设小白持有1手黄金期货合约空头,开仓价格为600。为了增强收益,他卖出1手行权价590,权利金为12的黄金看跌期权,合约乘数1000。

权利金:卖出期权权利金收入 12×1000=12000 元

盈亏平衡点: 612

到期时:

- 如果黄金期货价格大涨至660,看跌期权内在价值为0,小白的盈亏为期货亏损和权利金收入的总和: (600-660)×1000+12000=-48000 元,即小白亏损48000元。

- 如果黄金期货价格下跌至540,看跌期权卖方被行权,以行权价590获得期货多头持仓,与期货空头持仓对锁,期货持仓盈利为(600-590)×1000=10000 元,小白的盈利为期货盈利加上权利金收入,即盈利10000+12000=22000 元。

(四) 为什么选择备兑策略?

备兑策略优势: 通过卖出期权来收取权利金,增加收益。由于已经持有标的资产,卖出期权的风险相对较低,因卖出期权的风险会被持有的现货/期货头寸覆盖。

备兑策略劣势: 持有的标的在价格有利变化时收益将受到限制。期权卖方有义务在期权被行使时履行合约,需注意行权履约风险,且在某些市场中,备兑策略的期权卖方持仓可能需要缴纳保证金。

**补充说明**

在构建备兑策略时,应考虑期权的行权价格、到期日和权利金收入。备兑策略适用于对标的资产有长期看好的投资者,希望通过期权策略来增加持股收益。同时,应密切关注市场动态和期权的时间价值衰减,以优化策略效果。

上一篇:

期权组合策略:领口策略

下一篇:

期权组合策略:保护性策略

期权组合策略:备兑策略

2024-11-07

期权组合策略:备兑策略

(一) 什么是备兑策略?

备兑策略是一种结合现货和期权的交易策略,适用于持有标的资产并希望增加收益的情况。这种策略通过卖出期权来收取权利金,从而为持有的标的资产提供额外的收益。

(二) 备兑策略的构建

备兑策略的构建是通过卖出看涨期权为持有的现货/期货多头头寸增加收益或卖出看跌期权为持有的现货/期货空头头寸增加收益。

备兑看涨期权,持有多头部位的同时,卖出一份看涨期权。

备兑看跌期权,持有空头部位的同时,卖出一份看跌期权。

使用场景:持有标的资产,预期行情变动幅度有限,想增强收益

**备兑看涨期权的盈亏情形**

持有多头部位,预期标的资产价格上涨幅度有限,卖出看涨期权增加收益,锁定多头部位的卖出价位,当标的价格持续上涨时收益封顶,标的价格持续下跌时风险较大。

-到期日最大盈利:权利金+行权价-期货开仓价(收益封顶)

-到期日最大亏损:期货开仓价-权利金

-盈亏平衡点:当标的资产价格等于期货开仓价-权利金

**示例**

假设小白持有1手黄金期货合约多头,开仓价格为600。为了增强收益,他卖出1手行权价610,权利金为11的黄金看涨期权,合约乘数1000。

权利金:卖出期权权利金收入 11×1000=11000 元

盈亏平衡点: 589

到期时:

- 如果黄金期货价格大涨至660,看涨期权卖方被行权,以行权价610获得期货空头持仓,与期货多头持仓对锁,期货持仓盈利为(610-600)×1000=10000 元,小白的盈利为期货盈利加上权利金收入,即盈利10000+11000=21000 元。

- 如果黄金期货价格下跌至540,看涨期权内在价值为0,期货亏损为(600-540)×1000=60000元,小白的盈亏为期货亏损和权利金收入的总和:

-60000+11000= -49000 元,即小白亏损49000元。

**备兑看跌期权的盈亏情形**

持有空头部位,预期标的资产价格下跌幅度有限,卖出看跌期权增加收益,锁定空头部位的买入价位,当标的价格持续下跌时收益封顶,标的价格持续上涨时风险较大。

-到期日最大盈利:期货开仓价-行权价+权利金 (收益封顶)

-到期日最大亏损:无上限(标的价格涨的越多,损失越大)

-盈亏平衡点:当标的资产价格等于期货开仓价+权利金

**示例**

假设小白持有1手黄金期货合约空头,开仓价格为600。为了增强收益,他卖出1手行权价590,权利金为12的黄金看跌期权,合约乘数1000。

权利金:卖出期权权利金收入 12×1000=12000 元

盈亏平衡点: 612

到期时:

- 如果黄金期货价格大涨至660,看跌期权内在价值为0,小白的盈亏为期货亏损和权利金收入的总和: (600-660)×1000+12000=-48000 元,即小白亏损48000元。

- 如果黄金期货价格下跌至540,看跌期权卖方被行权,以行权价590获得期货多头持仓,与期货空头持仓对锁,期货持仓盈利为(600-590)×1000=10000 元,小白的盈利为期货盈利加上权利金收入,即盈利10000+12000=22000 元。

(四) 为什么选择备兑策略?

备兑策略优势: 通过卖出期权来收取权利金,增加收益。由于已经持有标的资产,卖出期权的风险相对较低,因卖出期权的风险会被持有的现货/期货头寸覆盖。

备兑策略劣势: 持有的标的在价格有利变化时收益将受到限制。期权卖方有义务在期权被行使时履行合约,需注意行权履约风险,且在某些市场中,备兑策略的期权卖方持仓可能需要缴纳保证金。

**补充说明**

在构建备兑策略时,应考虑期权的行权价格、到期日和权利金收入。备兑策略适用于对标的资产有长期看好的投资者,希望通过期权策略来增加持股收益。同时,应密切关注市场动态和期权的时间价值衰减,以优化策略效果。

上一篇: 期权组合策略:领口策略

下一篇: 期权组合策略:保护性策略